Les petites et moyennes entreprises constituent l’épine dorsale de l’économie française. Pourtant, leurs besoins de trésorerie sont souvent mal couverts par les banques traditionnelles. Après des crises comme la pandémie de Covid-19, de nombreuses structures ont vu leurs revenus diminuer et leur accès au financement se durcir.

La difficulté principale vient de l’écart entre les besoins immédiats de liquidité et les conditions restrictives imposées par les établissements bancaires. Les TPE/PME doivent alors explorer d’autres solutions pour financer leur développement, leurs investissements ou pour surmonter un creux d’activité.

Les solutions classiques pour financer une PME

Prendre un associé : dilution du capital

Faire entrer un associé permet d’injecter rapidement des capitaux, parfois en quantité importante. Cette solution s’accompagne aussi de l’apport d’un réseau ou de compétences nouvelles. Mais elle se paie cher : une partie du capital est cédée, et l’entrepreneur perd une partie de sa liberté décisionnelle.

Utiliser ses fonds propres : un risque personnel

Investir son épargne personnelle permet de conserver le contrôle total. Mais si l’opération échoue, la perte est double : celle de l’entreprise et celle du patrimoine personnel.

Recourir à un emprunt bancaire : un parcours contraignant

Obtenir un prêt professionnel auprès d’une banque reste une voie classique. Mais les banques exigent un business plan détaillé, un reste à vivre calculé, des garanties et parfois une caution personnelle. Elles scrutent les comptes et imposent des conditions strictes. Beaucoup d’entrepreneurs se voient opposer un refus malgré une activité saine.

Le crédit hypothécaire : une alternative patrimoniale

Le crédit hypothécaire permet de mobiliser la valeur d’un bien immobilier (résidence principale, secondaire, immeuble locatif) sans le vendre. Le propriétaire met en place une hypothèque sur le bien et obtient en contrepartie des liquidités qu’il peut affecter librement à son entreprise.

Contrairement à un crédit professionnel classique :

- il n’y a pas d’assurance emprunteur obligatoire,

- il n’y a pas de limite d’âge stricte,

- la décision repose sur la valeur du bien, et non sur le profil bancaire de l’entrepreneur.

Les frais totaux d’un crédit hypothécaire représentent environ 8,5 % du montant emprunté (banque, notaire, expertise, intermédiaire).

Exemple concret : une PME industrielle à Lyon

Un chef d’entreprise lyonnais possède un immeuble de rapport estimé à 500 000 €. Sa PME a besoin de 200 000 € pour moderniser son outil de production après une baisse d’activité.

- Bien immobilier estimé : 500 000 €

- Quotité mobilisable : 60 %, soit 300 000 €

- Crédit hypothécaire mis en place : 200 000 €

- Taux fixe en septembre 2026 : 5,5 % par an sur 25 ans

- Mensualité : environ 1 220 € (hors assurance, puisqu’aucune n’est exigée).

Résultat : l’entrepreneur conserve son bien, obtient des liquidités suffisantes, et finance la relance de son entreprise sans céder de parts sociales.

Tableau frais crédit hypothécaire pour financer TPE et PME

Les formules disponibles

Crédit hypothécaire amortissable

L’entrepreneur rembourse capital + intérêts chaque mois. Solution sécurisée et classique, sur une durée de 10 à 30 ans.

Plus d’infos : crédit hypothécaire amortissable.

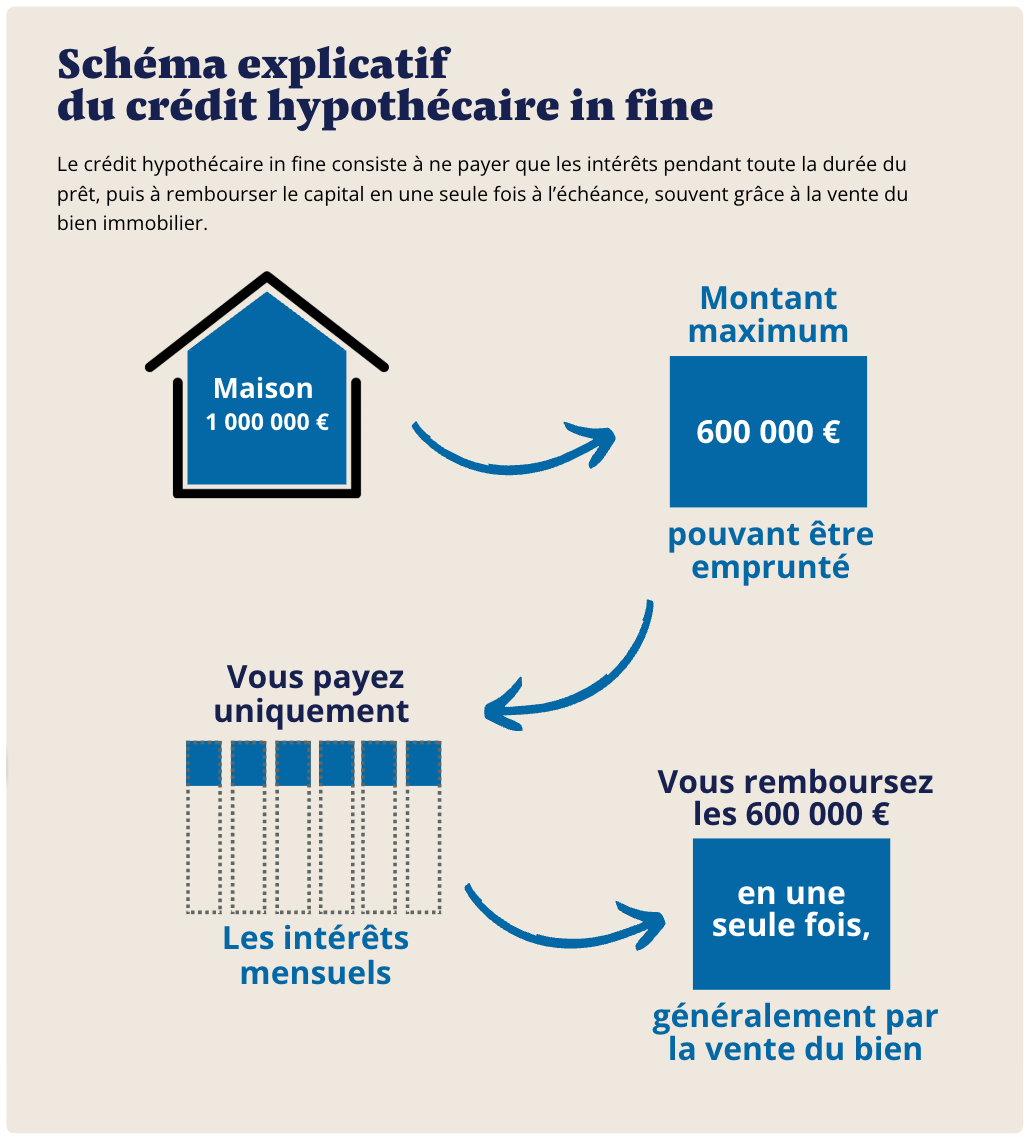

Crédit hypothécaire in fine

Pendant la durée du prêt (jusqu’à 10 ans), seules les mensualités d’intérêts sont réglées. Le capital est remboursé en une fois à l’échéance, souvent grâce à une rentrée d’argent (cession d’actifs, vente d’un bien).

Plus d’infos : crédit hypothécaire in fine.

Avantages du crédit hypothécaire pour les entreprises

- Préserver le capital social : aucun associé à faire entrer.

- Pas de dilution : l’entrepreneur reste décisionnaire.

- Souplesse d’utilisation : les fonds peuvent financer des dettes fiscales, du matériel, un projet immobilier professionnel ou de la trésorerie.

- Durées longues : jusqu’à 25 ans en amortissable.

- Accessibilité : même après un refus bancaire.

Risques et points de vigilance

Le crédit hypothécaire est une solution puissante, mais il engage le patrimoine. En cas de non-remboursement prolongé, la banque peut demander la saisie du bien après décision judiciaire. Ce risque est à comparer aux avantages : liquidités importantes, souplesse et maintien du contrôle de l’entreprise.

Le crédit hypothécaire pour accompagner la croissance des entreprises

Un crédit hypothécaire permet à une TPE ou une PME de financer son développement en mobilisant la valeur de ses biens immobiliers. Les emprunteurs peuvent présenter une demande de crédit auprès d’un prêteur ou d’un banquier, avec ou sans apport personnel, afin d’obtenir un prêt bancaire adapté à leur plan de financement. Le courtier joue un rôle clé pour comparer les offres de prêt immobilier et de crédit immobilier, négocier le meilleur taux et réduire les frais de dossier. Le montant du prêt, la durée de remboursement et les échéances dépendent du capital restant dû et du taux d’endettement de l’entreprise. Les crédits immobiliers pour professionnels s’accompagnent souvent d’une assurance de prêt, d’un amortissement précis et peuvent inclure des options comme le remboursement anticipé, un taux fixe, un taux variable ou même un prêt à taux zéro complémentaire. En cas de besoin de trésorerie, il est aussi possible de recourir à un rachat de crédit ou à un crédit à la consommation pour compléter l’opération. Anticiper les remboursements et évaluer le coût total du financement sont essentiels pour rembourser dans de bonnes conditions et sécuriser la croissance de l’activité.

FAQ – Crédit hypothécaire et financement des entreprises

Le crédit hypothécaire est-il accessible à une SCI ?

Oui, il est possible de financer une SCI avec un crédit hypothécaire, sous réserve de conditions patrimoniales précises.

Peut-on utiliser le crédit hypothécaire pour payer des dettes fiscales ?

Oui, c’est l’un des usages principaux : régler une dette fiscale avec un crédit hypothécaire.

Quel est le montant minimum ?

Le besoin doit être supérieur à 100 000 €, avec un bien d’au moins 300 000 € de valeur.

Combien de temps faut-il pour obtenir un financement ?

En moyenne, il faut compter entre 6 et 12 semaines, selon les délais notariés et bancaires.

Voir aussi : process crédit hypothécaire : étapes et délais.

.svg)