Le crédit hypothécaire in fine séduit parce qu’il allège les mensualités : pendant toute la durée du prêt, vous ne payez que les intérêts ; le capital est remboursé en une seule fois à l’échéance. C’est un outil patrimonial puissant pour investisseurs, dirigeants, héritiers ou propriétaires souhaitant mobiliser de la trésorerie sans vendre leur bien. Mais il exige une stratégie claire pour le remboursement final et une mise en place rigoureuse (notaire, hypothèque, pièces). Le fonctionnement détaillé de cette solution est accessible via le crédit hypothécaire. Ce type de financement est particulièrement apprécié dans les stratégies de revente ou de transmission. L’emprunteur anticipe le remboursement du capital grâce à la vente future du bien, à une succession ou à un refinancement ultérieur. Cette approche permet de conserver une grande flexibilité tout en bénéficiant d’un effet de levier important. Le crédit in fine est aussi utilisé pour optimiser la fiscalité, notamment dans le cadre d’investissements locatifs ou de montages en SCI. Les intérêts payés peuvent, dans certains cas, être déductibles, ce qui améliore le rendement global de l’opération. Cependant, cette formule implique une discipline patrimoniale stricte. L’emprunteur doit sécuriser sa « sortie » dès le départ : valorisation du bien, horizon de détention, capacité à refinancer ou à vendre. Sans plan précis, le remboursement final peut devenir un point de tension. Utilisé avec méthode et accompagné par des professionnels, le crédit hypothécaire in fine devient un levier stratégique, permettant de concilier liquidité immédiate et optimisation patrimoniale à long terme.

Rappel : qu’est-ce qu’un crédit hypothécaire in fine ?

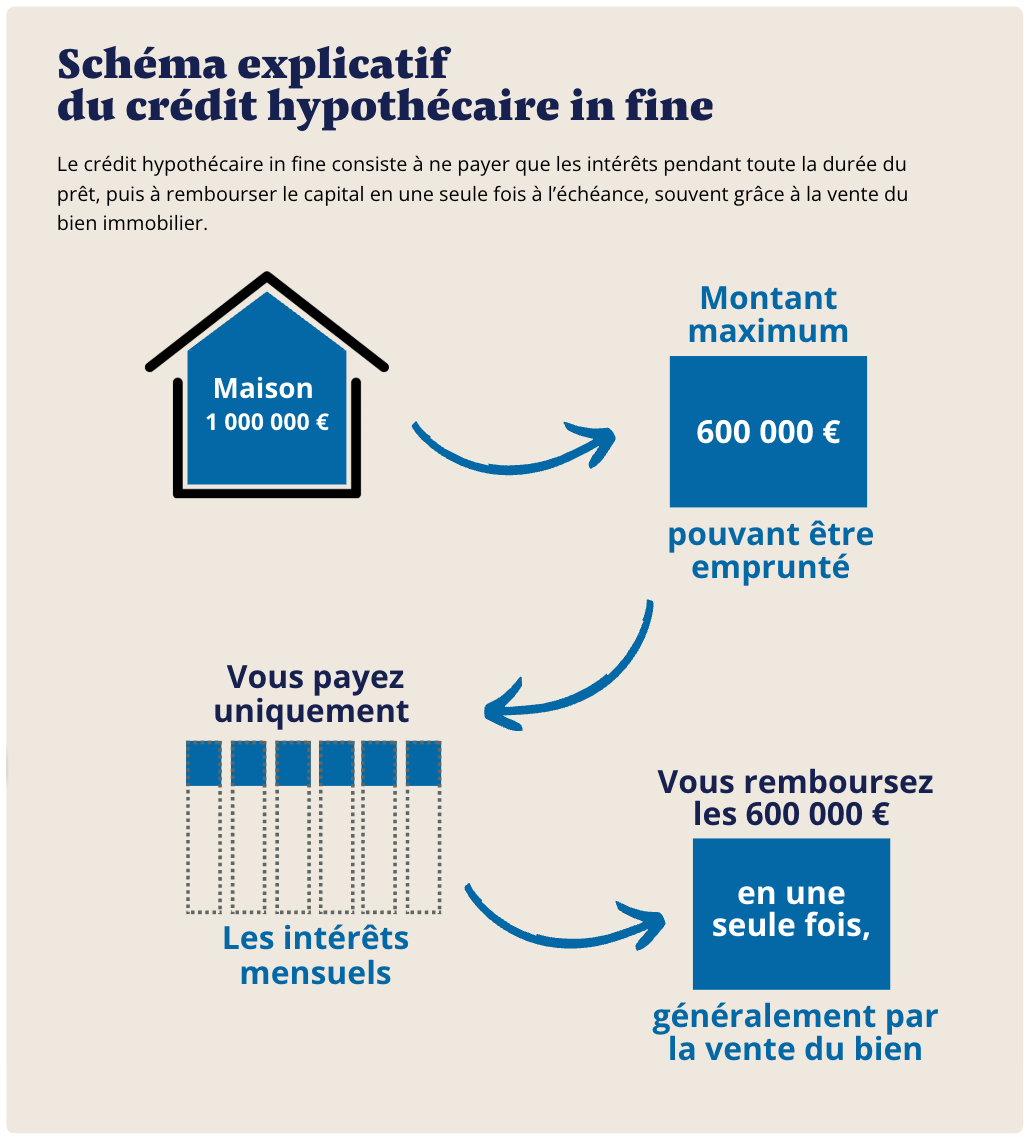

Un crédit hypothécaire in fine est un prêt garanti par un bien immobilier, dans lequel l’emprunteur s’engage à ne payer que les intérêts chaque mois. Le capital reste intact et doit être remboursé intégralement au terme convenu : c’est un crédit garanti par une hypothèque inscrite par notaire sur un bien immobilier déjà détenu. Mensualités : uniquement les intérêts pendant toute la durée du prêt ; capital remboursé en une fois au terme (souvent adossé à une stratégie : vente d’un actif, déblocage d’un contrat nantissable, cession d’entreprise, etc.). Mise en place : dossier technique, expertise du bien, financement de la part d'une de nos banques partenaires, acte notarié, inscription hypothécaire. À chaque opération, prévoyez systématiquement les frais liés à l’obtention du crédit hypothécaire (banque, intermédiaition, notaire, expertise) : 8,5 % du montant emprunté. Pour une compréhension globale de cette mécanique, un éclairage complet est disponible sur la définition du crédit hypothécaire.

Ce type de montage repose avant tout sur une logique de valorisation patrimoniale. Il ne s’agit pas d’un crédit destiné à être amorti progressivement, mais d’un outil de trésorerie temporaire, pensé comme un “pont” entre deux étapes de vie ou de stratégie financière. L’emprunteur conserve ainsi une forte capacité d’action tout en limitant son effort mensuel.

Le crédit in fine est particulièrement adapté aux profils disposant d’un actif de sortie clairement identifié. Cela peut être un bien immobilier destiné à être vendu, un contrat d’assurance-vie nantissable, des parts de société ou un événement patrimonial futur (cession, succession, refinancement).

Cette structure impose cependant une grande rigueur. L’absence de remboursement du capital pendant la durée du prêt signifie que la dette reste constante. Toute baisse de valeur du bien ou retard dans la stratégie de sortie peut fragiliser l’équilibre de l’opération.

C’est pourquoi l’accompagnement par un notaire, un courtier spécialisé et un conseiller patrimonial est essentiel pour sécuriser le montage et anticiper chaque scénario.

Qui peut prétendre à un prêt in fine ?

Le critère central est la valeur et la qualité du bien mis en garantie (localisation, liquidité, état). Il n’y a ni assurance emprunteur obligatoire, ni limite d’âge imposée par le produit ; l’analyse porte avant tout sur le bien, le montage et la sortie (comment le capital sera réglé à l’échéance). Pour plus de précision, le fonctionnement des dossiers et des critères d’éligibilité s’appuie sur les conditions pour obtenir un crédit hypothécaire.

Sont ainsi concernés des profils souvent exclus du crédit bancaire classique : dirigeants, indépendants, investisseurs, retraités ou héritiers disposant d’un patrimoine immobilier significatif mais de revenus irréguliers. La solidité du dossier repose sur la capacité à démontrer une stratégie claire de remboursement final, qu’il s’agisse d’une vente programmée, d’un refinancement futur ou de la mobilisation d’un actif financier.

Les établissements examinent également la cohérence globale du projet, la stabilité de la situation patrimoniale et la valeur nette disponible après prise en compte des éventuelles charges existantes. Plus le bien est situé dans une zone recherchée et facile à revendre, plus les conditions proposées seront favorables.

Le prêt in fine s’adresse donc à des emprunteurs avertis, capables de raisonner en logique patrimoniale plutôt qu’en simple logique de mensualité.

Exemple concret d’un crédit hypothécaire in fine

Imaginons un particulier qui possède un bien immobilier d'une valeur de 1 000 000 € à Paris et qui souhaite obtenir de la trésorerie pour réaliser une donation de 100 000 € à ses enfants. Dans ce cas, l'emprunteur, étant multipropriétaire, peut accéder à un crédit hypothécaire in fine. Ce type de crédit lui permet de ne rembourser que les intérêts pendant la durée du prêt, tout en conservant la possibilité de rembourser le capital à la fin de la période, généralement lors de la vente du bien. Détails du crédit : montant emprunté : 100 000 € — durée : 10 ans — taux d'intérêt : 5,95 % fixe par an — type de remboursement : in fine. Pendant 10 ans, l'emprunteur paiera 495 € par mois (100 000 € × 5,95 % / 12 mois), car seules les mensualités d’intérêts sont exigibles. Pour analyser la viabilité financière d’un montage comparable, le calcul du coût total d’un crédit hypothécaire permet d’anticiper l’impact global sur le patrimoine.

Détails du crédit

- Montant emprunté : 100 000 €

- Durée : 10 ans

- Taux d'intérêt : 5,95 % fixe par an

- Type de remboursement : In fine (uniquement les intérêts pendant la période du prêt, remboursement du capital à la fin)

Ainsi, pendant 10 ans, l'emprunteur devra s'acquitter des intérêts mensuels de :

- Montant des intérêts mensuels : 495 € (calculation : 100 000 € * 5,95 % / 12 mois)

Ce montant est calculé sur le principe des intérêts simples, donc, au lieu de rembourser une partie du capital chaque mois, l'emprunteur ne paie que les intérêts pendant toute la durée du prêt.

Quand l’in fine est-il pertinent ?

- Investisseur locatif / dirigeant : préserver la trésorerie opérationnelle ; optimiser le calendrier de revenus/désinvestissements.

- Succession / droits à payer : éviter la vente précipitée d’un bien tout en payant les droits de succession.

- Divorce / rachat de soulte : financer la soulte en attendant une cession ou un refinancement.

- Dette fiscale / retard de TVA : apurer une dette urgente et stopper les poursuites.

Points de vigilance (à lire avant de signer)

- Coût global : outre les 8,5 % de frais d’obtention, tenez compte des intérêts sur toute la durée et de l’éventuelle mainlevée en cas de remboursement anticipé. Pour comprendre le coût d’un crédit hypothécaire

- Risque : si la sortie n’est pas sécurisée, vous exposez le bien à une vente forcée.

- Documents à réunir (gains de temps et décisions plus rapides) : Accédez à notre rubrique dédiée aux documents à fournir pour un crédit hypothécaire.

- Processus (étapes, délais)

- Conditions d’octroi (critères) : l'obtention d'un crédit hypothécaire dépend de nombreuses conditions

- Schéma explicatif / infographie

Le crédit hypothécaire in fine : une solution patrimoniale

Le crédit hypothécaire in fine est un type d’emprunt garanti par un bien immobilier (prêts immobiliers, crédits immobiliers) qui séduit de plus en plus d’emprunteurs.

Contrairement au prêt immobilier amortissable, ici les mensualités couvrent uniquement les intérêts : le capital emprunté est remboursé en une seule fois à la fin de la durée du crédit ou selon l’échéancier prévu dans le contrat de prêt.

Ce montage, contracté auprès d’un organisme prêteur ou d’un établissement de crédit, implique un niveau d’endettement maîtrisé, une bonne capacité de remboursement et parfois un apport personnel. Le coût global intègre les frais de dossier, les frais de notaire, l’assurance de prêt, et dépend du taux de crédit choisi (taux fixe, taux variable, parfois révisable). Pour optimiser l’opération, les banquiers ou courtiers recommandent de comparer le meilleur taux, de calculer son taux d’endettement avec un simulateur, et de vérifier la faisabilité via un tableau d’amortissement adapté.

En pratique, ce financement peut servir pour un projet immobilier, un achat immobilier ou une stratégie patrimoniale (revente, racheter, regroupement de dettes).

Certaines options existent : le PTZ (taux zéro) en complément, le rachat de prêt ou le rachat de crédit pour améliorer les conditions, voire un cautionnement comme alternative à l’hypothèque. L’avantage principal du crédit in fine réside dans des mensualités réduites, qui libèrent la capacité d’emprunt pour d’autres investissements. Mais attention : l’absence d’amortissement oblige à anticiper le remboursement du prêt et le montant total à l’échéance, sous peine de devoir vendre ou refinancer son bien.

Simulateur crédit in fine

FAQ – Crédit hypothécaire in fine

Un in fine est-il accessible sans assurance emprunteur ?

Oui. Le montage n’impose pas d’assurance emprunteur. La décision repose d’abord sur la qualité de la garantie et la stratégie de sortie. Cette absence d’assurance réduit le coût mensuel, mais augmente l’exigence de solidité du projet. Le prêteur compense ce risque par une analyse renforcée du bien et du plan de remboursement final. Il est donc essentiel de présenter une sortie crédible et documentée.

Quelle durée viser ?

Selon les dossiers, jusqu’à 25 ans peuvent être étudiés. Pour la durée maximale du crédit hypothécaire. La durée dépend de la valeur du bien, de la quotité financée et du scénario de sortie. Plus l’échéance est lointaine, plus la banque exigera des garanties sur la stratégie finale. Un arbitrage est donc nécessaire entre mensualités légères et coût global.

Puis-je vendre le bien pendant le prêt ?

Oui, mais la mainlevée est effectuée par le notaire le jour de la vente et le prêt est soldé. Le prix de vente sert d’abord à rembourser le capital restant dû. Le solde éventuel revient ensuite au propriétaire.Cette possibilité offre une grande souplesse en cas de changement de projet.

Quel est le coût d’un in fine ?

Anticipez 8,5 % de frais d’obtention (banque, intermédiaition, notaire, expertise) + les intérêts pendant la durée et, si besoin, la mainlevée. Ces frais doivent être intégrés dès le départ dans le plan de financement. Ils impactent fortement le coût global sur le long terme. Une simulation complète est indispensable avant toute décision.

Y a-t-il des risques spécifiques ?

Le principal risque est l’absence de sortie (vous n’avez pas la somme pour rembourser le capital final). Dans ce cas, le prêteur peut exiger la vente du bien. Une mauvaise anticipation peut transformer un levier patrimonial en contrainte majeure. C’est pourquoi la stratégie de sortie est le cœur du montage in fine.

Le crédit hypothécaire in fine est une solution de financement haut de gamme, adaptée à des profils précis. Il offre de la souplesse, de l’optimisation fiscale et une réelle liberté de gestion. Mais il exige également une anticipation rigoureuse et une stratégie patrimoniale solide. Pour les investisseurs avertis, il représente un outil puissant. Pour les emprunteurs imprudents, il peut devenir un fardeau.

Chez PraxiFinance, nos experts accompagnent depuis 1990 propriétaires, héritiers et dirigeants dans la mise en place de solutions sur mesure. Simulez dès maintenant votre crédit hypothécaire in fine et obtenez un accompagnement personnalisé pour sécuriser vos projets.

Pour aller plus loin, découvrez comment le crédit hypothécaire peut devenir une solution patrimoniale fiable et sécurisée grâce au crédit hypothécaire.

.png)

.svg)