En 2026, le crédit hypothécaire revient au premier plan. Dans un contexte où l’accès au crédit immobilier classique se restreint, de nombreux propriétaires cherchent à transformer leur patrimoine en levier de financement. Le crédit hypothécaire répond à cette attente : il permet d’obtenir des liquidités à partir de la valeur d’un bien, sans le vendre, et sans passer par les critères bancaires traditionnels. Cette solution, encadrée par le Code civil, offre une alternative solide et réglementée aux financements conventionnels. Elle séduit particulièrement les profils dits “atypiques”, indépendants, dirigeants, retraités ou investisseurs, souvent écartés des circuits bancaires classiques. En s’appuyant sur la valeur réelle du patrimoine plutôt que sur les seuls revenus, le crédit hypothécaire redonne une capacité d’action à des propriétaires solvables mais contraints. Il s’impose ainsi comme un outil stratégique de gestion patrimoniale, au service de projets personnels ou professionnels.

Qu’est-ce qu’un crédit hypothécaire ?

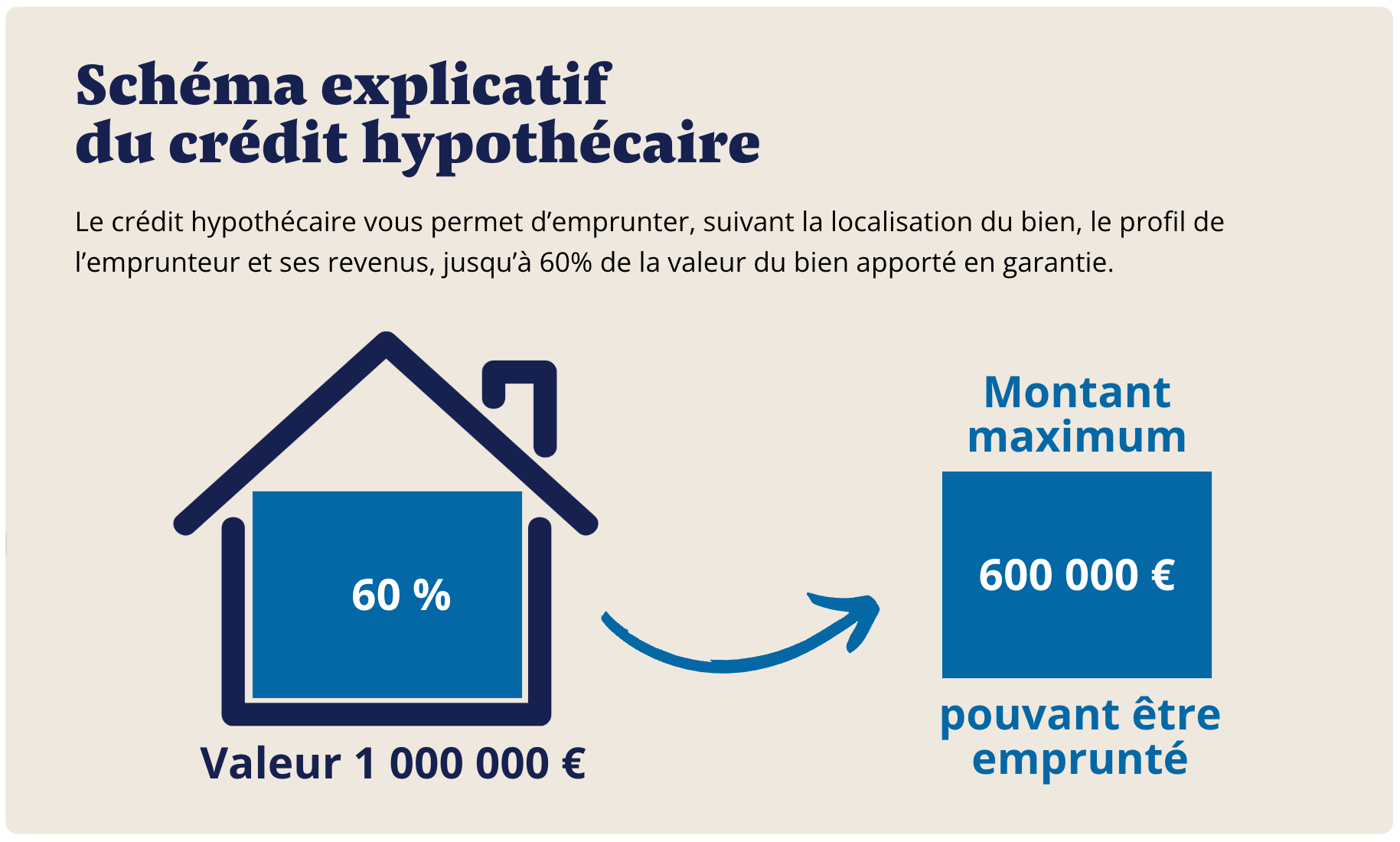

Un crédit hypothécaire est un prêt garanti par une hypothèque inscrite sur un bien immobilier appartenant à l’emprunteur. Le propriétaire conserve la pleine propriété de son logement, mais le bien est utilisé comme garantie en cas de non-remboursement. L’hypothèque confère au prêteur un droit de préférence : si le débiteur ne rembourse pas, le bien peut être saisi puis vendu pour solder la dette. Pour mieux comprendre ce mécanisme, consultez notre schéma explicatif du crédit hypothécaire.

Contrairement au prêt immobilier qui finance un achat, le crédit hypothécaire est adossé à un bien déjà détenu. Il ne dépend pas uniquement des revenus mais de la valeur du patrimoine. Cette distinction en fait un outil de liquidité patrimoniale plutôt qu’un crédit de consommation.

À quoi sert un crédit hypothécaire ?

Le crédit hypothécaire est utilisé pour financer des besoins de trésorerie, solder des dettes ou réorganiser un patrimoine. Il permet de dégager des liquidités sans vendre son bien. En 2026, il répond à plusieurs usages concrets, comme le rachat d’une soulte après divorce, le paiement de droits de succession ou le financement d’un besoin professionnel. Il offre également une solution pour regrouper plusieurs crédits en une seule mensualité, améliorer la gestion budgétaire ou investir dans un nouveau projet sans mobiliser son épargne. Grâce à sa flexibilité, il s’adapte à des situations variées et permet d’agir rapidement face à des contraintes financières ou à des opportunités, tout en conservant son patrimoine immobilier.

Régler une dette fiscale

Lorsqu’un propriétaire doit s’acquitter d’un impôt ou d’une dette fiscale importante, l’hypothèque offre une alternative à la vente forcée. Ce principe est détaillé sur la page crédit hypothécaire et redressement de TVA. Elle permet d’étaler la charge financière dans le temps, de préserver le bien immobilier et d’éviter une cession précipitée souvent défavorable, tout en sécurisant le créancier par une garantie réelle.

Financer une soulte après divorce

L’un des conjoints peut racheter la part de l’autre via un crédit hypothécaire. La notion de soulte est définie par Wikipedia et Notaires.fr. Ce mécanisme permet d’éviter la vente du bien familial tout en rééquilibrant la situation patrimoniale entre les ex-conjoints. Il offre une solution financière structurée pour maintenir la stabilité du foyer, sécuriser l’opération juridiquement et étaler le remboursement dans le temps sans dépendre des critères bancaires classiques.

Payer des droits de succession

Les héritiers peuvent mobiliser la valeur d’un bien pour payer des droits de succession sans le vendre. Des informations officielles sont disponibles sur Economie.gouv.fr et Impots.gouv.fr. Cette solution évite une vente précipitée souvent réalisée dans l’urgence et à un prix inférieur à la valeur réelle. Elle permet aux héritiers de conserver le patrimoine familial tout en respectant leurs obligations fiscales, en étalant la charge financière dans le temps et en sécurisant juridiquement l’opération.

Racheter les parts d’un associé

Dans une société ou une SCI, le crédit hypothécaire peut permettre à un associé de racheter les parts de l’autre en apportant son bien en garantie. Les conditions légales sont décrites sur Legifrance. Ce type de montage facilite la continuité de l’activité ou la conservation d’un actif stratégique, sans immobiliser la trésorerie de la société. Il offre une solution structurée pour réorganiser l’actionnariat, sécuriser juridiquement la transaction et préserver la stabilité financière de l’entreprise.

Refinancer une activité ou un besoin personnel

Un dirigeant, un indépendant ou un fonctionnaire peut obtenir un financement rapide sans passer par le circuit bancaire classique, en engageant un bien immobilier libre de dette. Cette solution repose sur la valeur du patrimoine plutôt que sur le niveau de revenus ou la stabilité du contrat de travail. Elle permet de répondre à des besoins urgents, de saisir une opportunité professionnelle ou de restructurer une situation financière, tout en conservant la maîtrise de son bien et de sa stratégie patrimoniale.

Quels sont les frais liés à un crédit hypothécaire ?

Un crédit hypothécaire entraîne des frais de garantie et des honoraires obligatoires. Ils couvrent l’inscription notariale, la publicité foncière, l’expertise et les frais bancaires. Pour une estimation précise, consultez notre page dédiée au coût d’un crédit hypothécaire. Ces frais s’ajoutent au coût du crédit lui-même et doivent être anticipés dès la constitution du dossier. Une bonne anticipation permet d’éviter toute surprise au moment de la signature et de mesurer le coût global réel de l’opération. Ces frais jouent un rôle essentiel dans la sécurisation juridique du financement et dans l’analyse du risque par le prêteur. Intégrés dès l’amont dans le plan de financement, ils garantissent un montage cohérent et une gestion sereine de la trésorerie sur la durée.

Quels types de crédits hypothécaires existent en 2026 ?

Le crédit hypothécaire se décline sous plusieurs formes, adaptées au profil de l’emprunteur et à l’usage des fonds.

Le prêt amortissable permet un remboursement progressif du capital et des intérêts. Il convient aux propriétaires souhaitant une solution classique à long terme.

Le prêt in fine consiste à rembourser uniquement les intérêts pendant la durée du prêt, puis le capital en une fois à l’échéance. Il est souvent choisi dans une optique de revente ou de transmission.

Le prêt viager hypothécaire, encadré par la loi (Economie.gouv.fr), s’adresse aux seniors souhaitant dégager des liquidités sans contrainte de remboursement mensuel.

Ces solutions partagent un même principe : l’exploitation patrimoniale d’un bien immobilier comme levier de financement.

Chaque formule répond à des objectifs spécifiques et doit être choisie en fonction de la situation personnelle, de l’horizon de détention du bien et de la capacité de remboursement. Un propriétaire proche de la retraite privilégiera par exemple le prêt viager pour préserver son pouvoir d’achat, tandis qu’un investisseur optera plus volontiers pour un prêt in fine afin d’optimiser sa fiscalité ou préparer une cession future.

Le rôle de l’accompagnement est déterminant pour sélectionner la structure la plus adaptée. Une mauvaise adéquation entre le type de prêt et le projet peut fragiliser l’équilibre financier. À l’inverse, un montage cohérent transforme le crédit hypothécaire en véritable outil de pilotage patrimonial, capable d’accompagner durablement les projets de vie et d’investissement.

Quels sont les risques d’un crédit hypothécaire ?

Tout crédit garanti par une hypothèque doit être envisagé avec prudence. En cas de non-remboursement, le prêteur peut faire valoir ses droits et demander la saisie du bien. Ce risque est détaillé dans notre page sur les risques du crédit hypothécaire.

En dehors de ce risque extrême, le crédit hypothécaire peut exposer l’emprunteur à des coûts plus élevés qu’un crédit bancaire classique, liés notamment à l’acte notarié et à la publicité foncière. Il reste cependant un outil sûr dès lors qu’il est utilisé pour un besoin précis et encadré par un professionnel du droit.

Une analyse rigoureuse de la capacité de remboursement est donc indispensable avant toute décision. L’objectif n’est pas seulement d’obtenir des liquidités, mais de garantir la soutenabilité du financement sur toute sa durée. Une mauvaise anticipation des charges, une baisse de revenus ou un imprévu peuvent fragiliser l’équilibre et augmenter le risque de défaut.

C’est pourquoi l’accompagnement par un notaire, un courtier spécialisé ou un conseiller patrimonial est fortement recommandé. Ces professionnels permettent d’évaluer le montage, d’en mesurer les conséquences et de sécuriser les engagements. Utilisé avec méthode, le crédit hypothécaire devient un levier efficace pour structurer un projet sans mettre en péril son patrimoine.

Qui ne peut pas obtenir un crédit hypothécaire ?

Certains profils restent exclus de ce type de financement, notamment les personnes fichées au FICP ou en procédure de surendettement. Pour en savoir plus sur ce cas particulier, consultez la page crédit hypothécaire et FICP.

Ce fichage entraîne automatiquement une alerte pour l’ensemble des établissements financiers, qui y voient un signal de risque élevé. Même si le bien immobilier présente une valeur importante, la situation administrative de l’emprunteur prime dans l’analyse du dossier. L’inscription au FICP traduit en effet des incidents de paiement passés, ce qui rend la relation de confiance plus difficile à établir avec un prêteur.

Toutefois, cette exclusion n’est pas définitive. Une fois la situation régularisée, après remboursement des dettes ou à l’issue d’un plan de redressement, le fichage peut être levé. Le propriétaire peut alors à nouveau accéder à des solutions de financement, sous réserve de présenter un dossier solide et une capacité de remboursement cohérente.

Cette règle vise avant tout à protéger l’emprunteur d’un endettement excessif et à sécuriser le système de crédit. Elle rappelle que le crédit hypothécaire, bien qu’assoupli par rapport aux critères bancaires classiques, reste soumis à des principes de prudence et de responsabilité financière.

Quel rôle joue le notaire ?

Le notaire est un acteur central du crédit hypothécaire. Il vérifie la validité juridique de la garantie, rédige l’acte authentique et procède à l’inscription hypothécaire. Il intervient également lors de la mainlevée d’hypothèque, à l’extinction du prêt. Son rôle de conseil est essentiel pour éviter toute confusion entre hypothèque conventionnelle, judiciaire ou légale. Les distinctions sont consultables sur Legifrance.

FAQ - Crédit hypothécaire 2026

Comment fonctionne un crédit hypothécaire sans revenus ?

Certains établissements acceptent d’étudier le dossier dès lors que la valeur du bien couvre largement le montant du prêt. Le bien immobilier constitue alors la garantie principale.

Quel âge maximum pour un crédit hypothécaire ?

Il n’existe pas de limite stricte. Contrairement au crédit immobilier, le crédit hypothécaire repose sur la valeur du bien, non sur la durée de vie professionnelle.

Faut-il souscrire une assurance emprunteur ?

Aucune obligation légale n’impose une assurance emprunteur. Le bien donné en garantie suffit à sécuriser le prêteur, même si une assurance facultative reste conseillée.

Peut-on obtenir un crédit hypothécaire via une SCI ?

Oui, l’hypothèque peut être inscrite sur un bien appartenant à une société civile immobilière. Le financement est alors accordé à la structure.

Comment lever une hypothèque après remboursement ?

Une fois le prêt soldé, la mainlevée d’hypothèque doit être effectuée par le notaire, conformément aux dispositions indiquées sur Service-Public.fr.

Quelle est la valeur minimale du bien pour un crédit hypothécaire ?

Les établissements exigent généralement une valeur patrimoniale suffisante pour couvrir le risque, souvent à partir de biens à forte valeur et faible endettement.

Peut-on utiliser un crédit hypothécaire pour payer des droits de succession ?

Oui, sous certaines conditions. Cette solution permet de conserver le bien tout en réglant les droits dus. Les démarches sont expliquées sur Impots.gouv.fr.

Quelles alternatives au crédit hypothécaire existent ?

Les alternatives principales sont la vente à réméré, la vente avec faculté de rachat, le portage immobilier ou le prêt viager hypothécaire, selon la situation du propriétaire.

Conclusion

En 2026, le crédit hypothécaire s’impose comme une réponse moderne aux limites croissantes du crédit bancaire traditionnel. Là où les revenus ne suffisent plus, le patrimoine devient une ressource stratégique, capable de soutenir des projets personnels, professionnels ou familiaux. En s’appuyant sur la valeur réelle d’un bien immobilier, ce type de financement permet de créer de la liquidité sans rupture patrimoniale, tout en conservant l’usage du logement. Qu’il s’agisse de régler une dette fiscale, de financer une soulte, de payer des droits de succession ou de refinancer une activité, le crédit hypothécaire démontre sa polyvalence. Encadré juridiquement, structuré par l’intervention du notaire et adaptable à différents profils, il offre une alternative crédible pour ceux qui souhaitent reprendre le contrôle de leur trajectoire financière. Toutefois, cette solution ne s’improvise pas. Elle nécessite une analyse rigoureuse, une anticipation des coûts et un accompagnement professionnel afin de sécuriser l’opération et de garantir sa soutenabilité dans le temps. Utilisé avec méthode, le crédit hypothécaire n’est pas un simple prêt, mais un véritable outil de pilotage patrimonial. Dans un contexte économique incertain, savoir valoriser intelligemment son patrimoine devient un avantage décisif. Le crédit hypothécaire, lorsqu’il est bien structuré, transforme une contrainte en opportunité et ouvre de nouvelles perspectives aux propriétaires en quête de solutions durables.

Pour aller plus loin, découvrez comment le crédit hypothécaire peut offrir une solution de financement durable et flexible aux propriétaires souhaitant valoriser leur patrimoine immobilier sans le céder.

.png)

.svg)