Quand on parle d’hypothèque, une question revient souvent : mes enfants risquent-ils de perdre leur héritage si j’y ai recours ? L’angoisse est légitime. Derrière chaque décision patrimoniale se cache une préoccupation majeure : protéger sa famille, transmettre dans de bonnes conditions et éviter que les dettes ne grèvent un patrimoine construit parfois sur toute une vie. En 2026, la part des propriétaires français ayant recours au crédit hypothécaire pour résoudre un problème de trésorerie ou financer un projet continue de croître. Mais ce mécanisme, encore méconnu, est souvent entouré de fantasmes. Cet article clarifie son fonctionnement, ses impacts réels sur la succession et les moyens de sécuriser ses héritiers. Avec l’allongement de la durée de vie, la hausse du coût des successions et le durcissement des conditions bancaires, de plus en plus de familles sont confrontées à un dilemme : vendre un bien chargé d’histoire ou trouver une solution pour mobiliser sa valeur sans s’en séparer. L’hypothèque apparaît alors comme une alternative, mais elle soulève des craintes : risque de saisie, transmission compliquée, conflits entre héritiers. Pourtant, dans la majorité des cas, l’hypothèque ne signifie ni perte automatique du bien ni disparition de l’héritage. Elle constitue une garantie juridique encadrée, qui peut être intégrée dans une stratégie patrimoniale réfléchie. Bien comprise et anticipée, elle peut même faciliter la transmission en apportant des liquidités au moment clé, sans contraindre les héritiers à vendre dans l’urgence.

Hypothèque et héritage : une confusion fréquente

L’hypothèque est une garantie réelle. Elle ne transfère pas la propriété du bien, elle confère simplement au prêteur un droit prioritaire en cas de défaut de paiement.

Si un emprunteur rembourse normalement son crédit hypothécaire, le bien reste intégralement transmissible à ses héritiers, sans aucune incidence. Le problème se pose uniquement si le remboursement n’est pas effectué. Dans ce cas, la banque peut saisir le bien et le vendre pour se rembourser, réduisant d’autant la valeur du patrimoine transmis.

Beaucoup de familles confondent l’hypothèque avec une vente ou une spoliation, alors qu’il s’agit avant tout d’un outil de financement et de protection patrimoniale.

En pratique, tant que les échéances sont honorées, l’hypothèque n’a aucun impact visible sur la vie du propriétaire ni sur la transmission future. Le bien peut continuer à être occupé, loué, transmis par donation ou inclus dans une succession comme n’importe quel autre actif immobilier. L’inscription hypothécaire figure simplement dans les registres de la publicité foncière, sans modifier les droits du propriétaire sur son logement. Elle agit comme une “assurance” pour le prêteur, mais ne prive en rien la famille de son patrimoine.

Lors d’une succession, les héritiers reçoivent le bien avec son éventuelle hypothèque. Deux solutions s’offrent alors à eux : soit poursuivre le remboursement du crédit dans les mêmes conditions, soit vendre le bien pour solder le capital restant dû et récupérer le solde. Dans la majorité des cas, cette situation est anticipée dans la stratégie patrimoniale, afin d’éviter toute contrainte aux proches.

De plus, l’hypothèque peut être levée à tout moment par un remboursement anticipé. Une fois le crédit soldé, un acte de mainlevée est signé chez le notaire, effaçant toute trace de la garantie. Le bien redevient alors totalement libre, prêt à être transmis sans aucune charge.

Ainsi, loin de menacer l’héritage, le crédit hypothécaire peut au contraire le protéger. Il évite une vente précipitée, permet de faire face à des événements de vie majeurs et laisse le temps d’organiser la transmission dans de bonnes conditions. Lorsqu’il est bien structuré et anticipé, il devient un véritable outil de continuité patrimoniale au service de la famille.

Exemple concret : l’appartement parisien hypothéqué

En septembre 2026, un propriétaire parisien possède un appartement estimé à 500 000 €.

- Montant empruntable : 60 % → 300 000 €

- Taux : 5,5 % sur 25 ans

- Frais (banque, notaire, expertise, intermédiaire) : 8,5 % → 25 500 €

- Montant net disponible : 274 500 €

- Mensualité hors assurance : 1 843,57 €

Si ce propriétaire décède 15 ans plus tard avec un capital restant dû de 120 000 €, ses héritiers récupèrent un bien valorisé à 600 000 € (grâce à l’évolution du marché) moins la dette, soit 480 000 € nets. L’héritage est donc préservé, même si grevé d’une dette résiduelle. Ces frais et modalités sont comparables à ceux présentés dans le coût d’un crédit hypothécaire.

Dans ce scénario, le crédit hypothécaire n’a donc pas amputé le patrimoine familial : il a permis au propriétaire de disposer de liquidités à un moment clé de sa vie tout en conservant son bien, puis de transmettre à ses enfants un actif toujours valorisé. Sans ce financement, il aurait peut-être dû vendre l’appartement dans l’urgence, souvent à un prix inférieur au marché, ce qui aurait entraîné une perte définitive pour la famille.

Les héritiers disposent par ailleurs de plusieurs options. Ils peuvent continuer à rembourser le solde du crédit, s’ils souhaitent conserver le bien, ou décider de le vendre afin de solder la dette et récupérer le capital restant. Dans les deux cas, la décision leur appartient et peut être prise de manière sereine, sans pression judiciaire ou fiscale.

Cet exemple met en évidence un point essentiel : ce n’est pas l’hypothèque qui menace l’héritage, mais l’absence d’anticipation. En intégrant le crédit dans une stratégie patrimoniale globale, il devient un outil de transmission maîtrisée. Le bien reste dans la famille, continue de prendre de la valeur et sert, à la fois, à répondre aux besoins du présent et à sécuriser l’avenir des générations suivantes.

Héritage et hypothèque : ce que dit la loi

Le Code civil encadre strictement la transmission patrimoniale. Les héritiers ont trois choix :

- Accepter la succession purement et simplement, en reprenant l’actif et le passif.

- Accepter à concurrence de l’actif net, limitant leur responsabilité aux biens reçus.

- Refuser la succession, si la dette dépasse la valeur du patrimoine transmis.

Dans le cas d’un bien hypothéqué, cela signifie que les enfants héritent d’un bien avec son actif et son passif. Cette règle protège juridiquement les héritiers : ils ne peuvent pas hériter d’une dette pure. Pour éviter toute complication, il est conseillé d’anticiper le financement des droits de succession.

Concrètement, si un bien immobilier est grevé d’une hypothèque, celle-ci ne disparaît pas au décès du propriétaire. Elle suit le bien et sera prise en compte lors du règlement de la succession. Le notaire a alors pour mission d’évaluer précisément la valeur du patrimoine, de recenser les dettes en cours et d’informer les héritiers de leurs droits et obligations.

Cette transparence permet d’éviter les mauvaises surprises. Les héritiers disposent d’un délai légal pour prendre leur décision, ce qui leur laisse le temps d’analyser la situation financière réelle de la succession. Ils peuvent ainsi choisir la solution la plus adaptée à leurs intérêts, sans pression immédiate.

Enfin, l’acceptation à concurrence de l’actif net constitue une sécurité essentielle lorsque la situation est incertaine. Elle empêche que les dettes ne dépassent ce qui est transmis. Dans une logique patrimoniale, le crédit hypothécaire peut donc être intégré de façon maîtrisée, à condition d’être anticipé, suivi et inscrit dans une stratégie de transmission claire et équilibrée.

L’hypothèque comme outil de protection et non de perte

L’idée que l’hypothèque ferait « perdre l’héritage » est donc largement exagérée. En réalité, elle peut même protéger la transmission. Beaucoup de propriétaires utilisent le crédit hypothécaire pour régler des frais de succession, payer une dette fiscale ou éviter une saisie immobilière. Mieux vaut transmettre un bien légèrement grevé qu’un bien vendu dans l’urgence ou saisi. Le crédit hypothécaire pour soulte illustre parfaitement cette logique patrimoniale.

Dans de nombreuses familles, le principal actif est le logement. Or, lorsqu’un événement survient — décès, divorce, redressement fiscal, difficulté de trésorerie — la vente est souvent envisagée par défaut, faute de liquidités. Cette décision est rarement optimale, car elle intervient dans un contexte de pression et de délais courts, ce qui conduit souvent à céder le bien en dessous de sa valeur réelle. L’hypothèque permet d’éviter ce scénario en donnant le temps nécessaire pour organiser la suite.

Sur le plan patrimonial, elle joue un rôle de tampon financier. Elle transforme une valeur immobilisée en trésorerie immédiate, sans rompre le lien avec le bien. Les héritiers bénéficient ainsi d’un actif conservé, valorisable dans le temps, plutôt que d’un capital figé issu d’une vente précipitée. Même grevé d’une dette résiduelle, le bien reste transmissible et conserve son potentiel de plus-value.

L’hypothèque peut également être un outil d’anticipation. En structurant un financement de manière prudente — quotité modérée, durée adaptée, plan de sortie clair — le propriétaire sécurise non seulement sa situation, mais aussi celle de ses enfants. Le crédit devient alors un instrument de gestion, et non une charge subie.

Enfin, intégrer l’hypothèque dans une stratégie patrimoniale globale permet de concilier trois objectifs essentiels : préserver le bien, protéger les héritiers et maintenir de la liquidité. Utilisée avec méthode et accompagnée par des professionnels, elle n’est pas une menace pour la transmission, mais au contraire un levier pour la sécuriser durablement.

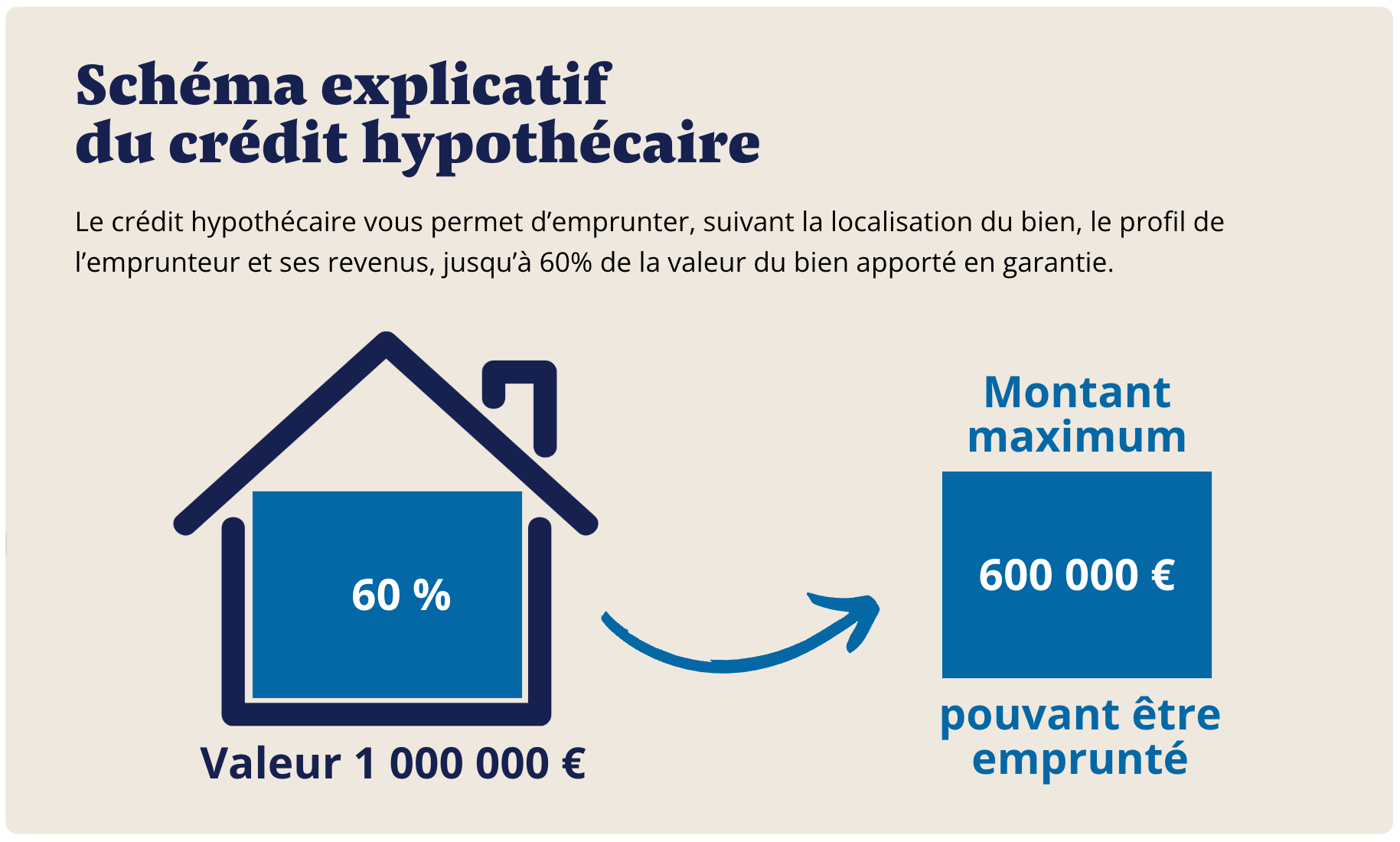

Crédit hypothécaire et héritage : protéger sa famille

Souscrire un crédit hypothécaire sur un bien immobilier ne signifie pas que vos enfants perdront leur héritage. Un tel emprunt, qu’il s’agisse d’un prêt immobilier classique ou d’un crédit immobilier garanti par une hypothèque, reste un outil patrimonial qui doit être encadré devant notaire. Le principe est simple : le propriétaire d’un bien immobilier met son patrimoine en garantie afin d’obtenir un prêt, dont le montant peut atteindre une partie de la valeur des biens immobiliers.

En pratique, les emprunteurs continuent de conserver leur résidence principale ou leur logement locatif, mais s’engagent à respecter les mensualités, les échéances et le remboursement du prêt fixés dans le contrat de crédit. En cas de décès de l’emprunteur, ses héritiers deviennent débiteurs de la dette. Si une assurance de prêt a été souscrite, elle prend en charge le capital restant dû. À défaut, les héritiers peuvent rembourser, procéder à un rachat de crédit, ou décider de la revente du bien.

La dette est garantie par une hypothèque inscrite à la publicité foncière, ce qui sécurise le créancier et l’organisme prêteur. Selon les cas, il est possible d’activer une hypothèque rechargeable, de négocier un crédit complémentaire ou d’anticiper via un remboursement partiel. Les notaires, en lien avec l’établissement de crédit, veillent au respect des règles légales et à la protection du patrimoine immobilier transmis. Une SCI peut d’ailleurs mobiliser ses biens de la même manière pour financer ou restructurer un patrimoine familial.

Ainsi, le crédit hypothécaire n’efface pas l’héritage : il permet de mobiliser des fonds tout en laissant une valeur nette aux ayants droit. Bien encadré par des spécialistes et adapté au niveau d’endettement, il constitue une solution de financement compatible avec la préservation d’un héritage.

FAQ – Hypothèque et héritage

Mes enfants hériteront-ils d’une dette ?

Non. Ils héritent d’un bien grevé de son actif et de son passif. Ils peuvent toujours renoncer à la succession si le passif est supérieur.

Peut-on hypothéquer un bien en indivision familiale ?

Oui, mais cela nécessite l’accord de tous les indivisaires. Ce type de montage est courant dans le cadre d’un crédit hypothécaire pour indivision successorale.

L’assurance décès est-elle obligatoire ?

Non, elle n’est pas imposée dans le cadre d’un crédit hypothécaire.

Une SCI protège-t-elle les héritiers ?

Pas nécessairement. Une SCI peut elle aussi hypothéquer un bien, et les héritiers reprennent alors les parts avec leur passif. Plus d’informations dans la page financer une SCI avec un crédit hypothécaire.

Conclusion

Le crédit hypothécaire ne doit plus être perçu comme une menace pour l’héritage, mais comme un outil de gestion patrimoniale à part entière. Bien encadré, il permet de répondre à des besoins financiers importants sans sacrifier un bien immobilier souvent chargé d’histoire et de valeur affective. Loin de priver les enfants de leur héritage, il offre au contraire une solution pour préserver le patrimoine tout en apportant la liquidité nécessaire au bon moment. La clé réside dans l’anticipation. En évaluant correctement la valeur du bien, en limitant la quotité empruntée et en définissant une stratégie claire de remboursement ou de sortie, le propriétaire protège à la fois sa situation présente et l’avenir de ses héritiers. L’hypothèque devient alors un levier de transmission maîtrisée, et non une contrainte subie. Face à l’augmentation des coûts de succession, à la pression fiscale et au durcissement de l’accès au crédit bancaire classique, le crédit hypothécaire s’impose comme une alternative responsable. Il permet d’agir sans urgence, d’éviter les ventes forcées et de donner le temps nécessaire pour organiser la transmission. Utilisé avec méthode et accompagné par des professionnels (notaire, courtier, conseiller patrimonial), il s’inscrit dans une logique de continuité familiale : financer le présent sans compromettre l’avenir.

Pour aller plus loin, découvrez comment le crédit hypothécaire peut devenir un outil de transmission sereine, conciliant financement et protection du patrimoine familial.

.png)

.svg)