Le portage immobilier s’impose aujourd’hui comme une alternative juridique puissante au crédit classique pour les propriétaires en difficulté financière. Ce mécanisme permet de débloquer la valeur d’un bien sans le vendre définitivement, d’obtenir une trésorerie immédiate et de préparer le rachat futur. En 2026, le dispositif séduit de plus en plus de particuliers et d’entrepreneurs exclus du système bancaire, grâce à une souplesse et une sécurité encadrées par le Code civil.

Définition du portage immobilier

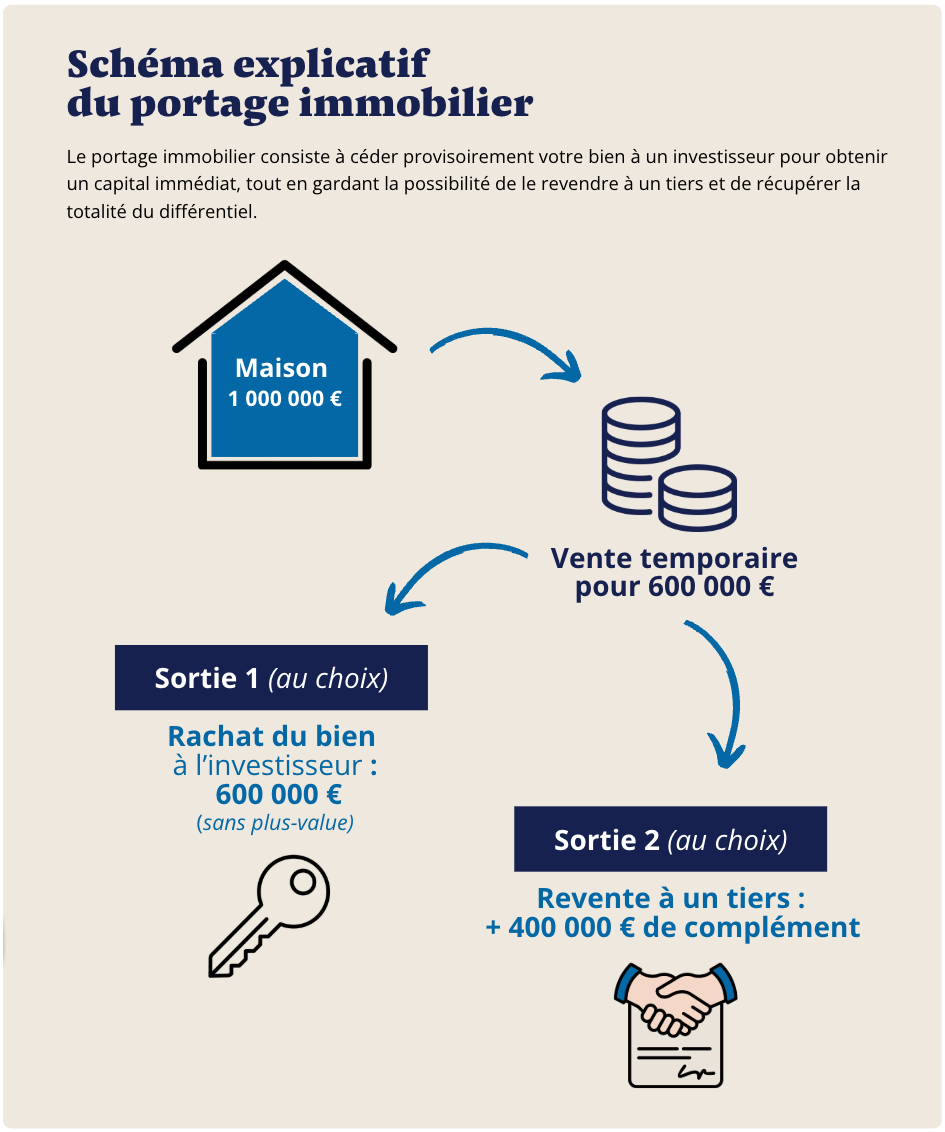

e portage immobilier désigne un montage de cession temporaire assorti d’une priorité de rachat au profit du propriétaire cédant. Concrètement, le bien est vendu à un investisseur (ou une structure d’investissement), les fonds servent à apurer des dettes ou à financer un besoin précis, et le vendeur conserve l’occupation des lieux moyennant une indemnité convenue. La faculté de rachat est fixée dans l’acte (délai plafond 5 ans s’il s’agit d’une vente avec faculté de rachat au sens du Code civil), avec un prix de reprise déterminé dès l’origine pour lever toute ambiguïté sur la sortie. Cette configuration se distingue notamment de la vente à réméré, plus codifiée mais similaire dans son objectif.

Les objectifs du portage

Le portage est mobilisé en cas de tension bancaire, d’urgence de trésorerie ou de blocage administratif (incident FICP, URSSAF, commandement de payer, hypothèque judiciaire, retard d’échéances). Il évite la vente précipitée à bas prix et laisse le temps de reconstituer une solvabilité, obtenir un financement classique ou organiser une vente libre au bon prix. On l’utilise aussi pour des besoins de cash maîtrisés (relais avant cession, investissement pro, regroupement d’actifs). Ce type d’opération constitue parfois une alternative efficace au rachat de crédit refusé par les banques.

Les étapes clés d’une opération

Étape 1 — Analyse et estimation. On vérifie la valeur vénale (comparables, DPE, situation juridique), le passif à apurer et la faisabilité d’une sortie (refinancement ou vente libre). L’opération saine suppose un besoin global ≤ 50–60 % de la valeur du bien, afin de conserver une marge de sécurité.

Étape 2 — Term sheet et acte. Une proposition formalise le montant versé, l’indemnité d’occupation, le prix de rachat, le délai, et les engagements (assurance, taxes, entretien). L’acte authentique consigne la faculté de rachat, et les fonds sont versés par le notaire après apurement des inscriptions.

Étape 3 — Période d’occupation. Le vendeur devient occupant prioritaire. Il met à profit cette période pour rétablir sa situation (fin des incidents, reprise d’activité, préparation du dossier bancaire ou de la revente).

Étape 4 — Sortie. Deux voies : rachat au prix fixé (refinancement bancaire, vente d’un autre actif, retour à meilleure fortune), ou revente à un tiers au prix du marché puis règlement de la créance du portage et perception du résiduel par l’ex-propriétaire.

À retenir : la question n’est pas “combien ça coûte ?” mais “est-ce que l’opération me sert stratégiquement à sauver de la valeur ?”. Le portage permet d’éviter une vente aux enchères décotée et de rester maître du calendrier. Le recours à un simulateur de portage immobilier aide à vérifier la cohérence économique avant signature.

Avantages et limites

Avantages.

- Dégel immédiat de liquidités utiles (dettes soldées, procédures stoppées).

- Maîtrise du timing de cession (pas de braderie forcée).

- Option de rachat figée à l’avance (visibilité totale).

- Occupation maintenue, perception des loyers conservée si le bien est locatif.

Limites.

- Coûts cumulés (notaire, honoraires, indemnité d’occupation) qui exigent une analyse “coût contre valeur sauvée”.

- Discipline requise : taxes, assurance, entretien restent à charge de l’occupant, sous peine de fragiliser la sortie.

- Requalification possible si l’opération est mal montée (voir ci-dessous).

Comparatif synthétique avec la vente à faculté de rachat

Le terme “portage” est souvent utilisé dans la pratique pour désigner une vente assortie d’une faculté de rachat (cadre Code civil). Le comparatif utile tient en 3 lignes : même logique économique (trésorerie immédiate + option de rachat), mêmes exigences d’encadrement notarié, même plafond de délai (5 ans). Les différences se jouent dans la mise en œuvre (profil de l’investisseur, mode de gestion de l’occupation, organisation des flux). Ce cadre doit toujours être validé avec un notaire expérimenté en portage immobilier.

Exemple chiffré

Bien estimé à 1 000 000 €.

Prix versé 600 000 € (60 %).

Notaire ≈ 15 000 €.

Honoraires ≈ 36 000 €.

Indemnité d’occupation prépayée 24 mois à 10 %/an : 120 000 €.

Net perçu ≈ 600 000 – 15 000 – 36 000 – 120 000 = 429 000 €.

Les dettes sont apurées, les inscriptions levées.

Délai de rachat contractuel : 24 à 36 mois.

Deux sorties possibles : rachat à 600 000 € (refinancement bancaire une fois la situation assainie) ou revente libre à 1 000 000 € (le propriétaire perçoit la différence entre prix de marché et somme due au portage).

Critères d’éligibilité

Valeur nette disponible suffisante (besoin total ≤ 50–60 % de la valeur). Bien situé (grande métropole, zone tendue, station côtée, artères commerciales). Situation régularisable (incidents stoppables en quelques semaines). Trajectoire de sortie crédible (refinancement ou vente libre documentée dès la signature). Capacité à respecter l’occupation (assurance, taxes, entretien).

Risques juridiques : ce qu’il faut éviter

- Sous-évaluation manifeste + flux annexes élevés = soupçon d’usure déguisée.

2) Montage “prêt déguisé” sans acte de vente net et faculté de rachat claire = risque de requalification.

3) Résidence principale : vigilance accrue sur les engagements et la proportionnalité.

4) Défaut d’exécution (taxes, entretien, assurances) : cause récurrente de litiges qui fragilisent le rachat.

Schéma de décision

Diagnostiquer la valeur vénale et le besoin net → vérifier la marge de sécurité → établir la stratégie de sortie (refinancement ou vente) → signer une term sheet claire → acte notarié avec faculté de rachat, prix figé et occupation encadrée → apurer dettes et inscriptions → piloter l’occupation et le calendrier → racheter ou revendre sereinement.

Tableau récapitulatif

Exemple d’usage

Profil. Entrepreneur, fiché après contentieux URSSAF, deux échéances de crédit impayées, commandement publié.

Bien principal estimé 800 000 €. Besoin net 380 000 € (dettes + frais).

Opération. Prix versé 480 000 € (60 %).

Notaire 12 000 €.

Honoraires 28 800 €.

Indemnité 48 000 €/an. Net perçu ≈ 480 000 – 12 000 – 28 800 – 96 000 (2 ans) = 343 200 €.

Effet. Procédure stoppée, défichage déclenché, reprise d’activité.

Sortie. 18 mois plus tard, refinancement amortissable, rachat au prix fixé, retour en pleine propriété.

FAQ

Combien de temps dure un portage immobilier ?

Le délai global est contractuel, fréquemment 12 à 36 mois, avec un plafond légal de 5 ans pour une vente assortie d’une faculté de rachat au sens du Code civil.

Peut-on rester dans son logement pendant l’opération ?

Oui. L’occupation est encadrée par l’acte (indemnité, assurances, taxes, entretien). Le respect de ces obligations conditionne la sortie.

Quels biens sont éligibles ?

Résidences principales et secondaires, biens locatifs, murs commerciaux ou mixtes, dès lors que la valeur et la localisation assurent une revente ou un refinancement crédibles.

Que se passe-t-il si je ne peux pas racheter ?

La sortie bascule en vente libre : le bien est cédé au prix du marché, l’investisseur est remboursé, et le résiduel vous revient. D’où l’intérêt d’un prix de rachat figé raisonnable.

Le coût est-il toujours justifié ?

Oui si l’opération sauve plus de valeur qu’elle n’en coûte : éviter une adjudication décotée, garder la main sur la vente, reconstituer une solvabilité, préserver l’écosystème familial et pro.

Pour aller plus loin, découvrez comment le portage immobilier permet de protéger son patrimoine tout en préparant un rachat serein.

.png)

.svg)